|

分地区的政治经济危机被认为是阻碍国际贸易发展的主要因素。

关于巴塞尔协议中对于贸易金融的影响,我是最先发出质疑之人。那是在巴塞尔委员会征求意见的最后一天,我的观点得到ICC银行委员会的认可,并作为银行委员会的意见向巴塞尔委员会递交。遗憾的是,G20在首尔会议上仍然批准了巴塞尔Ⅲ,后在ICC、WTO和世界银行的共同努力下,G20要求巴塞尔委员会重新评估巴塞尔Ⅲ对贸易的影响。巴塞尔委员会要求提供数据,银行委员会立即启动了贸易金融登记(ICC REGISTER)项目,专门采集贸易金融违约数据,每年公布一次。首批17家银行就包括中国银行。更值得一提的是,第一次调查结果的新闻发布会同时在北京和巴黎举行,但北京比巴黎早8小时。

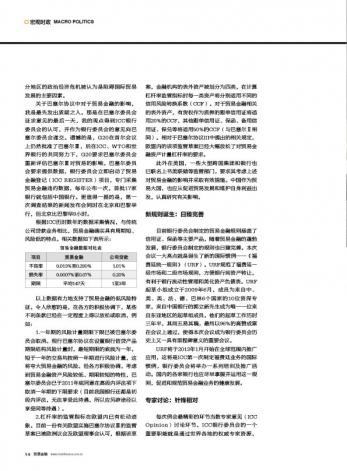

根据ICC历时数年的数据采集情况,与传统公司贷款业务相比,贸易金融确实具有周期短、风险低的特点。相关数据如下表所示:

贸易金融数据对比表

项目 贸易金融 公司贷款

不良率 0.013%至0.290% 1.01%

损失率 0.0007%至0.07% 0.20%

期限 平均147天 1至3年 以上数据有力地支持了贸易金融的低风险特征。令人欣慰的是,在各方的积极协调下,某些不利条款已经在一定程度上得以放松或取消,例如:

1.一年期的风险计量期限下限已被巴塞尔委员会取消。现行巴塞尔协议在设置银行信贷产品期限结构风险计量时,最短期限的底线为一年,短于一年的交易均按照一年期进行风险计量,这将夸大贸易金融的风险。经各方积极协调,考虑到贸易金融资产风险较低、期限较短的特性,巴塞尔委员会已于2011年底同意在高级内评法项下取消一年期的下限要求(目前我国银行还都是初级内评法,无法享受此待遇,所以应另辟途径以享受同等待遇)。

2.杠杆率的监管指标在欧盟内已有松动迹象。目前一份有关欧盟实施巴塞尔协议Ⅲ的监管草案已被欧洲议会及欧盟理事会认可,根据该草案,金融机构的表外资产被划分为四类,在计算杠杆率监管指标时每一类资产将分别适用不同的信用风险转换系数(CCF)。对于贸易金融相关的表外资产,有货权作为质押的跟单信用证将适用20%的CCF,其他跟单信用证、保函、备用信用证、保兑等将适用50%的CCF(与巴塞尔Ⅱ相同)。相对于巴塞尔协议III中提出的相关规定,欧盟内的该项监管草案已经大幅放松了对贸易金融资产计量杠杆率的要求。

此外在美国,一些大型跨国集团和银行也已联名上书美联储等监管部门,要求其考虑上述对贸易金融的影响并采取有效措施。中国作为贸易大国,也应从促进贸易发展和维护自身利益出发,认真研究有关影响。

新规则诞生:日臻完善

目前银行委员会制定的贸易金融规则涵盖了信用证、保函等主要产品,随着贸易金融的蓬勃发展,银行委员会制定的规则也日臻完善。本次会议一大亮点就是诞生了新的国际惯例——《福费廷统一规则》(URF)。URF规范了福费廷一级市场和二级市场规则,方便银行间资产转让,有利于银行流动性管理和美化资产负债表。URF起草小组成立于2009年6月,成员为来自中、美、英、法、德、巴林6个国家的10位资深专家,来自中国银行的郭立新先生成为唯一一位来自东亚地区的起草组成员。他们的起草工作历时三年半,其间五易其稿,最终以96%的高赞成票在会议上通过,使得本次会议成为银行委员会历史上又一具有里程碑意义的重要会议。

URF将于2013年1月开始在全球范围内推广应用,这将是ICC第一次制定福费廷业务的国际惯例,银行委员会将举办一系列培训及推广活动。国内的各家银行也应尽早掌握并运用这一规则,促进和规范贸易金融业务的健康发展。

专家讨论:针锋相对

每次例会最精彩的环节当数专家意见(ICC Opinion)讨论环节。ICC银行委员会的一个重要职能就是通过世界各地的权威专家资源, |